民營銀行六年考:發力互聯網存款 跨區域吸儲流動性隱患凸顯

生于互聯網金融蓬勃發展之際,自首家開業至今,民營銀行經歷了六年的市場考驗與發展,小舸競速涌入數字化轉型洪流,“觸網”一詞見證了一眾民營銀行崛起。近年來,部分民營銀行高舉互聯網攬儲大旗實現存款業務快速擴張,然而另一面,部分銀行互聯網平臺存款占比過高致使其負債結構失衡,跨區域吸收存款以及流動性管理隱患凸顯。針對互聯網平臺存款的新一輪監管風暴正在醞釀,民營銀行攬存之路如何走也成為目前需要重點思考的課題。

發力互聯網存款

近兩年來,借互聯網金融平臺推出存款產品,已成為部分民營銀行吸收存款、緩解流動性壓力的主要手段。11月17日,北京商報記者查詢多家互聯網金融平臺發現,其推薦的銀行存款多為中小銀行產品,而這其中,民營銀行的產品更是占據“C位”,被主要推薦。

以京東金融上推薦的銀行存款產品為例,全國19家民營銀行中,10家有產品在該平臺銷售,1家產品售罄,4家顯示產品在路上。剩余4家未“登陸”該平臺“櫥窗”的銀行中,3家為自有流量豐富的互聯網銀行(網商銀行、微眾銀行、蘇寧銀行)。

從收益情況來看,該平臺顯示的民營銀行產品普遍具有存款利率高、購買門檻低的特征,5年期儲蓄存款收益率多在4.8%以上,3年期產品收益率多在4%以上,最低50元起購,兩項指標與其他中小銀行產品相比具有更高的吸引力。與此同時,該平臺突出了存款保險保障的宣傳,銀行存款50萬以內100%賠付,本息保障,由此,民營銀行推出的產品更易用較高利率吸引儲戶,銷售較為火熱。11月17日顯示的20只在京東金融上售罄的銀行存款產品中,有10只為民營銀行產品。

事實上,民營銀行紛紛“觸網”發力互聯網平臺存款除了迎合數字金融發展大勢之外,也反映了彌補短板的訴求。因線下網點受限于“一行一點”的限制,民營銀行相對于傳統國有銀行在吸收儲蓄存款方面劣勢較為明顯。近年來,互聯網金融平臺聚集了大量的理財用戶,通過這類平臺出售相關存款產品渠道成本低,效率高,業務擴張速度遠超過傳統銀行網點渠道,越來越得到經營機制比較靈活的民營銀行的青睞。

跨區域吸儲流動性隱患凸顯

與一般的商業銀行通過第三方互聯網金融平臺推出的存款產品模式一致,民營銀行的互聯網存款模式主要為,銀行通過第三方平臺銷售存款產品,產品和服務由銀行提供,平臺提供存款產品的信息展示和購買接口,這其中,債權債務關系為存款人與銀行,銀行需向平臺支付“導流費”。

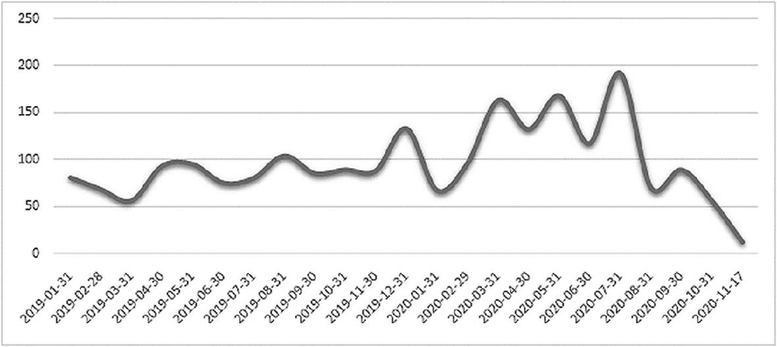

在互聯網流量平臺合作推動下,部分民營銀行存款業務得到快速增長,存款結構也發生顯著變化。比如,在京東金融“銀行存款”欄目被首頁推薦的藍海銀行,各項存款余額從2017年末的27.88億元增至2019年末的225.43億元,儲蓄存款余額占比從2017年末的3.26%增至2019年末的87.82%。

這一變化離不開互聯網金融平臺的導流助力。公開資料顯示,藍海銀行于2017年5月24日獲批開業,2018年4月20日,藍海銀行與京東金融簽訂全面合作協議,該行也成為首家與京東金融深入合作的民營銀行。

東方金誠國際信用評估公司在今年3月對該行的評級報告中指出,2018年以來,依托京東金融、陸金所等平臺的客戶群體,藍海銀行加大儲蓄存款的線上營銷力度,同時該行陸續接入小米金融等11家頭部流量渠道,借此藍海銀行儲蓄存款增幅顯著,預計仍將持續帶動存款業務高速增長,但負債成本相對較高。

就存款業務相關問題,北京商報記者嘗試采訪藍海銀行,但截至發稿未收到回復。

互聯網平臺導流帶動銀行存款業務快速擴張的另一面是,以民營銀行為代表的部分中小銀行互聯網平臺存款占比過高,進一步增加了其負債資金的不穩定性,同時埋下了異地吸儲以及流動性風險的隱患。

上述隱患也引起了監管層的警覺。根據中國互聯網金融協會11月13日發布的央行金融穩定局局長孫天琦出席活動時的發言稿:部分地方銀行通過互聯網金融平臺得以從全國吸收存款,從負債業務看已成為全國性銀行,此類存款的流動性特點也有別于傳統儲蓄存款,風險管理和監管要能跟得上。

孫天琦的發言中,主要關注了地方法人銀行跨區域展業以及流動性風險,同時提到了銀行在依賴互聯網展業過程中需要注意的問題,包括:部分銀行互聯網平臺存款增長迅速,規模較高、存款結構大變;部分銀行依靠平臺存款彌補流動性缺口;地方法人銀行突破了地域限制,存款業務已拓展至全國;有意突出存款保險保障的宣傳等。

孫天琦指出,互聯網平臺存款的特有屬性,對中小銀行流動性管理帶來挑戰。一旦銀行或平臺出現負面輿情并在網上傳播,極易導致“存款搬家”,快速消耗掉高風險銀行本已脆弱的流動性。另外,中小銀行以互聯網平臺為依托與異地存款人開展遠程交易,存款人的實名認證、盡職調查等均不同于線下交易,可能存在合規風險隱患。

針對民營銀行異地吸儲的問題,業內人士對北京商報記者表示,民營銀行不少是互聯網銀行,可以通過互聯網開展異地業務,但依然具有業務以本地為主的監管要求。目前現行規范并未細化對此類行為的管理,亟待從頂層制度方面明晰。

監管箭在弦上

當前,金融監管整體朝著精細化、嚴格化、專業化方向發展,在互聯網存款業務方面的監管新政策出臺也可以預期,而此次央行的公開示警也為民營銀行互聯網平臺存款收緊閘門敲響警鈴。

零壹研究院院長于百程指出,此次孫天琦局長的相關表態,系統的對銀行通過第三方互聯網金融平臺銷售存款產品模式進行了分析和思考,從風險的角度提了一些問題和挑戰,同時也可能意味著接下來的監管思路。實際上,去年針對高利率和高流動性智能存款的整治,也是針對互聯網存款監管的一部分。

在麻袋研究院高級研究員蘇筱芮看來,互聯網存款業務會迎來監管整頓,推測會從準入條件、風險管理等角度進行切入,預計會像互聯網貸款一樣出管理暫行辦法,這會對地方傳統民營銀行,尤其是對過于倚重線上存款的傳統民營銀行帶來沖擊,因此此類銀行應當充分評估監管環境,提前做好預案。

需要指出的是,監管此前推動民營銀行試點,其目的是通過提升銀行業對內開放水平,引導民間資本進入銀行業,錯位競爭,提升銀行業創新能力和活力,從而為中小微企業、“三農”和社區等實體經濟服務。為了更好的發展,對于民營銀行來講,該如何合理的運用互聯網渠道進行展業也備受市場關注。

蘇筱芮表示,值得警醒的是,監管信號已經釋放,民營銀行需要放緩互聯網存款擴張的步伐,做好嚴監管來臨前的各項預案,有針對性地加強用戶運營,努力平衡同業融資,用居安思危的心態來審視自身發展。此外,監管出臺規定亦需考慮到中小銀行的現實生存情況,如能在新規發布同期出臺中小銀行補充資本的利好,或將能緩釋中小銀行在此新規下的沖擊。

券商業資深分析人士王劍輝指出,對于民營銀行而言,業務拓展需要有一定的自我約束,比如在互聯網存款中設置好相應的比例,多少從當地獲取,多少從異地獲取,了解當地、外地的負債資產的匹配是否合適,如果外地負債過高可能會對資產結構產生影響,需要進行自我調整。同時民營銀行在獲取異地、互聯網行政許可、相關合規備案等方面還要做更多的努力。另外,監管層也需要有一定的靈活性和平衡能力,在風險可控的前提下允許民營銀行適當利用互聯網渠道滿足自身發展、增強競爭力,豐富市場多元化。(孟凡霞 馬嫡)

責任編輯:hnmd003

相關閱讀

-

國家郵政局:10月中國快遞發展指數為302.4同比提高38.9% 發展能力穩中有進

據國家郵政局官方微信公號消息,據測算,2020年10月中國快遞發展指數為302 4,同比提高38 9%。發展規...

2020-11-06 -

統計局:10月下旬27種產品價格上漲 生豬本期價格29.2元/千克環比降3%

據國家統計局網站消息,據對全國流通領域9大類50種重要生產資料市場價格的監測顯示,2020年10月下旬與10...

2020-11-04 -

國家統計局:10月中旬34種產品價格上漲 生豬每千克報價30.1元

國家統計局今日發布了2020年10月中旬流通領域重要生產資料市場價格變動情況。據對全國流通領域9大類50種...

2020-10-26