廣州銀行IPO遭監(jiān)管51問 貸款集中度過高藏憂

繼今年7月披露招股書后,廣州銀行股份有限公司(下稱“廣州銀行”)IPO迎來新進展。

11月27日,證監(jiān)會發(fā)布的《關(guān)于廣州銀行股份有限公司首次公開發(fā)行股票申請文件的反饋意見》中,要求廣州銀行就貸款集中度過高、金融投資底層資產(chǎn)風(fēng)險、部分年度監(jiān)管指標(biāo)低于標(biāo)準(zhǔn)、股權(quán)變動及股權(quán)清晰等51項問題進行回復(fù)。

據(jù)了解,廣州銀行此次擬公開發(fā)行不超過39.25億股,募資金額將全部用于補充核心一級資本。2019年,該行核心一級資本充足率為10.14%,較2018年下降1.1個百分點。

目前除了已通過發(fā)審會的重慶銀行和上海農(nóng)商行外,仍有16家銀行在IPO排隊“候場”。作為一線城市城商行之一的廣州銀行,其上市之路上的一舉一動格外引人關(guān)注。面對監(jiān)管部門的51連問,廣州銀行能否順利“答題”有待檢驗。

千名股東尚未確權(quán)

公開資料顯示,廣州銀行沖擊上市最早可追溯至2009年,但卻一直未能如愿。此前,股權(quán)問題一度被認(rèn)為是廣州銀行推進上市多年來最大的障礙。截至2017年末,廣州銀行第一大股東廣州金融控股集團有限公司(下稱“廣州金控”)仍持股占比50.01%。

2018年6月,廣州銀行順利引進南方電網(wǎng)等7家戰(zhàn)略投資者。經(jīng)過增資擴股等一系列資本運作后,廣州銀行單一股東股權(quán)集中度大幅下滑。目前,廣州金控持股比例為22.58%。

盡管已將單個股東持股比例降至監(jiān)管標(biāo)準(zhǔn)30%以下,但廣州銀行在股權(quán)方面存在的隱患仍未完全消除。在此次反饋意見中,廣州銀行股權(quán)變動以及股權(quán)清晰受到證監(jiān)會重點關(guān)注。

據(jù)招股書披露,自2017年1月1日至2020年4月30日,廣州銀行共發(fā)生2466筆股權(quán)轉(zhuǎn)讓。截至2020年4月30日,由于股東人數(shù)眾多,廣州銀行尚有311名非自然人股東和1114名自然人股東未完成確權(quán)。

千余名股東尚未確權(quán),是否構(gòu)成股權(quán)不清晰?是否符合首發(fā)辦法的相關(guān)規(guī)定?證監(jiān)會要求廣州銀行就此給出答案。而在千名股東未確權(quán)的背后,廣州銀行股東資格確認(rèn)糾紛也逐漸成為焦點。根據(jù)企查查顯示,該行所涉的股東資格確認(rèn)糾紛高達128例,僅次于信用卡業(yè)務(wù)糾紛。

值得一提的是,2020年與廣州銀行有關(guān)的法律訴訟激增,相關(guān)裁判文書達到781例,約為此前六年的總和。《投資者網(wǎng)》就法律訴訟大幅增加的風(fēng)險應(yīng)對措施等問題向廣州銀行求證,未獲得有效回復(fù)。

2014—2020年廣州銀行法律訴訟數(shù)量變化情況

資料來源:企查查

貸款集中度過高藏憂

此次證監(jiān)會反饋意見提及,廣州銀行報告期內(nèi)還存在部分年度監(jiān)管指標(biāo)低于或接近標(biāo)準(zhǔn)的情況,包括核心負(fù)債比例、最大十家客戶貸款集中度以及貸款撥備率等指標(biāo)。

具體來看,2017年廣州銀行最大十家客戶貸款集中度超過監(jiān)管標(biāo)準(zhǔn)。2017年廣州銀行最大十家客戶貸款集中度為60.70%,已經(jīng)超過了監(jiān)管規(guī)定的50%。2018年、2019年該指標(biāo)分別為45.80%和47.62%,盡管有所下降,但依然處于高位。

針對銀行客戶貸款集中問題,光大銀行市場金融部分析師周茂華向《投資者網(wǎng)》表示:“銀行客戶貸款過度集中,相當(dāng)于雞蛋過度集中于一個籃子,增大了銀行不良大幅上升風(fēng)險,同時也可能增加銀行流動性管理難度;另一方面,也會對中小微企業(yè)信貸資源存在擠出效應(yīng)。”

除此之外,按行業(yè)劃分來看,廣州銀行投向房地產(chǎn)業(yè)的貸款也在上升。招股書顯示,2017年—2019年,廣州銀行投向房地產(chǎn)業(yè)貸款及墊款分別為245億元、317億元和350億元;截至2019年末,房地產(chǎn)行業(yè)的貸款占比為25.61%。

隨著投向房地產(chǎn)業(yè)的貸款增加,廣州銀行房地產(chǎn)業(yè)的不良貸款率也有所上升。截至2019年末,房地產(chǎn)業(yè)不良貸款占公司不良貸款的21.53%,不良貸款率同比上升0.76個百分比至0.9%。

中國人民銀行發(fā)布的《中國上市銀行分析報告2020》指出,上市銀行應(yīng)將信貸投放向國家重點戰(zhàn)略領(lǐng)域傾斜,有效管控房地產(chǎn)行業(yè)貸款集中度。在房地產(chǎn)行業(yè)監(jiān)管不斷趨嚴(yán)的情況下,未來如何加強管控房地產(chǎn)業(yè)對廣州銀行來說仍是考驗。

ROE連續(xù)三年下滑

就收入結(jié)構(gòu)來看,廣州銀行報告期內(nèi)營收結(jié)構(gòu)有了較大變化。2017年—2019年,該行利息凈收入占比逐年下降,分別占各期營業(yè)收入的93.67%、92.52%和78.06%。其中2019年利息凈收入104.43億元,較2018年僅同比增長3.2%。

相比之下,廣州銀行非息收入增長較快。2019年,該行非利息收入為29.35億元,占營業(yè)收入的比例為22%,較2018年上升21.17億元。細(xì)究來看,投資收益的增長占了大部分原因。2017—2019年,該行投資收益分別為194.7萬元、2.94億元和21.14億元。

對于利息凈收入與非利息收入結(jié)構(gòu)的改變,廣州銀行招股書中稱,主要受新金融工具準(zhǔn)則的影響,部分金融投資產(chǎn)生的利息由“利息收入”調(diào)整至“投資收益”所致。

Wind數(shù)據(jù)顯示,廣州銀行金融投資業(yè)務(wù)2019年占比為33.68%,較2017年提高了14.4個百分點。反饋意見中,證監(jiān)會要求廣州銀行披露其金融投資底層資產(chǎn)的行業(yè)分布,是否投資于房地產(chǎn)、“兩高一剩”等特殊行業(yè),以及就相關(guān)風(fēng)險是否充分披露等進行說明。

周茂華表示:“近年來,隨著國內(nèi)資本市場發(fā)展,銀行加大債權(quán)等金融資產(chǎn)投資,但如果金融資產(chǎn)在銀行資產(chǎn)結(jié)構(gòu)中占比過大也可能存在一定風(fēng)險,比如:銀行面臨的市場波動風(fēng)險加大;部分銀行存在資產(chǎn)負(fù)債錯配,也可能增大流動性管理難度。”

此外,盈利能力逐年下降逐漸成為制約廣州銀行發(fā)展的因素之一。廣州銀行加權(quán)平均凈資產(chǎn)收益率(ROE)已連續(xù)三年下降,2016—2018年分別為15.25%、14.22%和12.23%。2019年該行盈利能力進一步下降,加權(quán)平均ROE降至11.35%。

針對廣州銀行盈利能力情況,評級機構(gòu)新世紀(jì)公司在對該行的跟蹤報告中指出:“廣州銀行目前的資產(chǎn)負(fù)債結(jié)構(gòu)和客戶結(jié)構(gòu)使得該行利潤回報率在城商行中處于偏低水平。2017-2019年,該行平均資產(chǎn)利潤率分別為 0.73%、0.79%和0.81%。”

盈利能力下滑之際,廣州銀行能否順利應(yīng)對監(jiān)管部門的51連問?《投資者網(wǎng)》將持續(xù)關(guān)注。(宋詠婷)

責(zé)任編輯:hnmd003

相關(guān)閱讀

-

生物醫(yī)藥行業(yè)指數(shù)實現(xiàn)上漲 149只個股獲得大單資金凈流入

經(jīng)過連續(xù)4周調(diào)整后,本周(11 30-12 4)生物醫(yī)藥行業(yè)指數(shù)實現(xiàn)上漲,周漲幅達5 98%,位列申萬一級行業(yè)指...

2020-12-07 -

永煤債違約事件持續(xù)發(fā)酵 中國境內(nèi)百萬億債市違約處置問題成關(guān)注焦點

中國境內(nèi)債券市場規(guī)模巨大,已經(jīng)逼近100萬億元。隨著近幾年中國債券市場的逐步開放,國際投資者的持有規(guī)...

2020-12-04 -

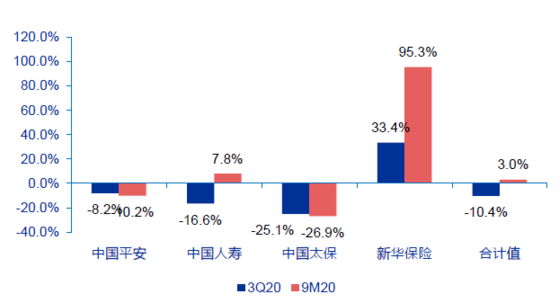

負(fù)債端業(yè)績提振 2021年保險業(yè)業(yè)績有望迎來持續(xù)復(fù)蘇

今年以來,受疫情影響,保險行業(yè)整體表現(xiàn)不佳。同花順數(shù)據(jù)顯示,年初至12月2日收盤,申萬二級保險行業(yè)指...

2020-12-03 -

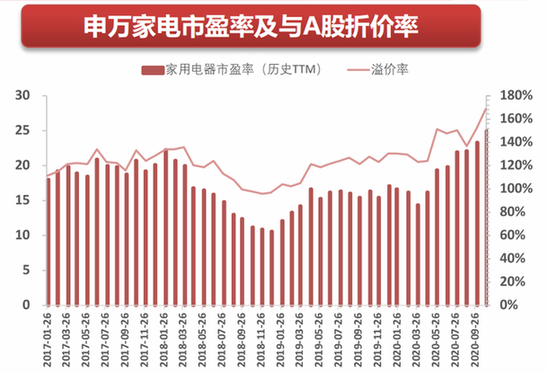

家電行業(yè)三季度以來復(fù)蘇強勁 小家電進入加速滲透期

經(jīng)歷了年初疫情對整體經(jīng)營的影響,家電行業(yè)三季度以來復(fù)蘇強勁。展望2021年,機構(gòu)人士認(rèn)為,家電行業(yè)將...

2020-12-02 -

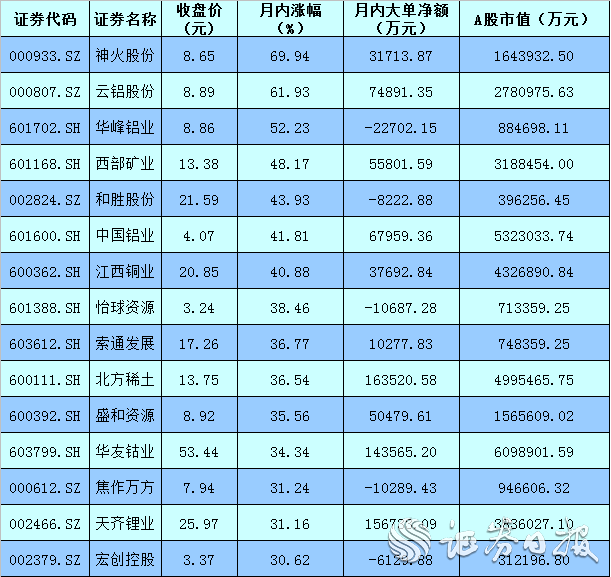

月內(nèi)漲幅超20% 有色金屬領(lǐng)銜順周期行業(yè)

進入11月份以來,受益于經(jīng)濟復(fù)蘇、外部環(huán)境緩和、政策利好支撐、三季報超預(yù)期等因素,主流券商幾乎是一...

2020-11-30 -

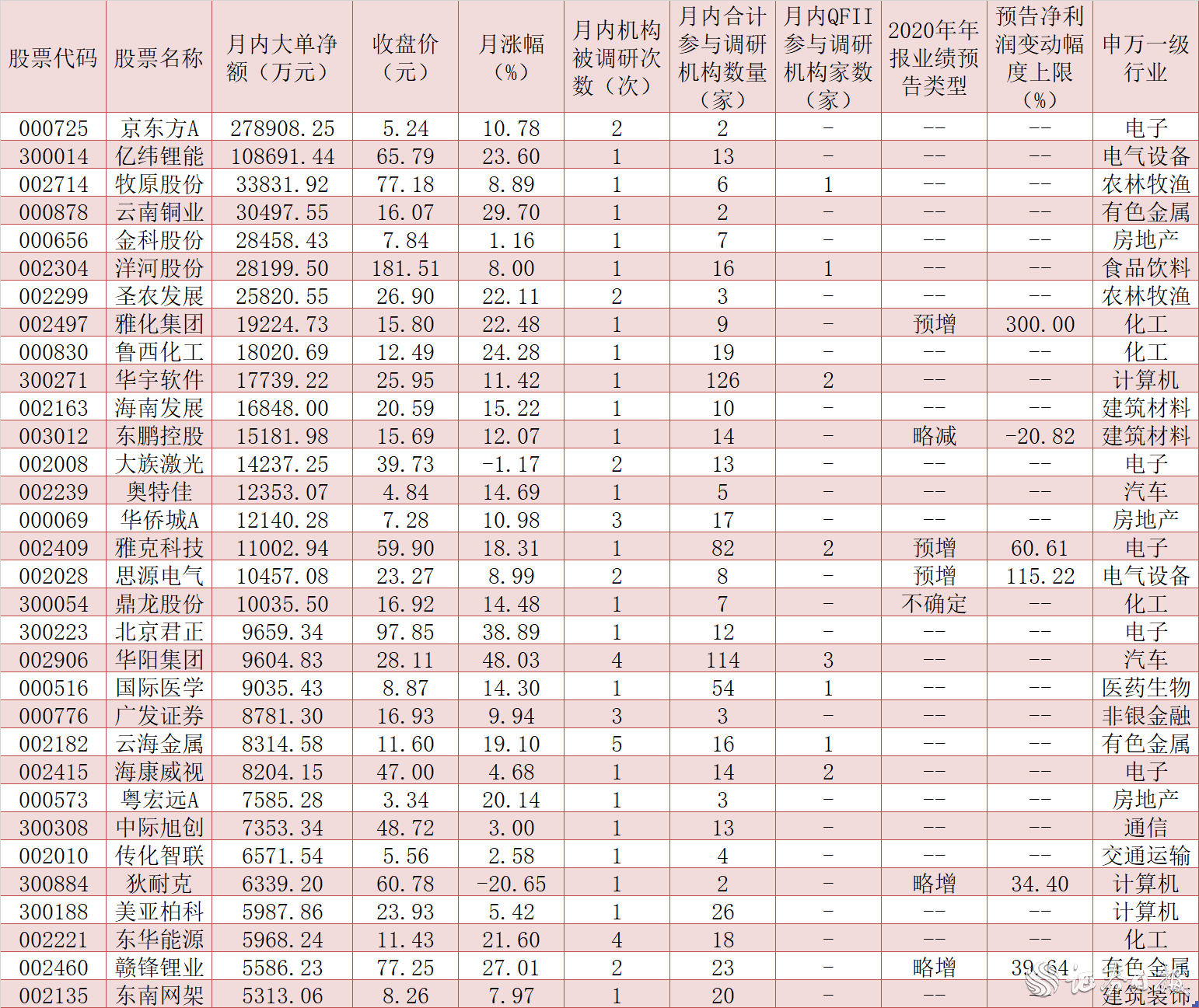

11月滬深兩市股指震蕩反彈 機構(gòu)密集調(diào)研446家公司

11月份以來,滬深兩市股指呈現(xiàn)震蕩反彈的走勢,市場資金投資情緒有所恢復(fù),北上資金也紛紛入場布局,為A...

2020-11-30