信托估值指引征求意見 21萬億資產如何實現(xiàn)轉型升級

記者近日從業(yè)內獲悉,由中國信托登記有限責任公司、中國信托業(yè)協(xié)會、中債金融估值中心有限公司等聯(lián)合制定的《信托公司信托產品估值指引(征求意見稿) 》(以下簡稱《指引》)近期下發(fā)至各家信托公司,要求相關公司反饋意見和建議。

“《指引》要求信托公司建立估值管理委員會作為估值管理機構,負責全面統(tǒng)籌估值工作。估值管理機構應由公司管理層估值工作負責人牽頭,明確職責分工,在產品的投前、投中、投后各環(huán)節(jié)主動履行估值工作責任,確保各項估值工作有效落實。”北京某大型信托公司管理人士向記者表示。他透露,估值管理機構負責建立和健全估值決策體系,制定和確立估值政策,研究和審議各項重大估值議題,監(jiān)督和評價估值工作落實情況,研究和制定估值錯誤和極端事件的應急方案,制定聘用第三方估值服務機構的標準和程序。

在信息披露方面,《指引》要求信托公司根據相關法律法規(guī)、監(jiān)管文件、本指引的規(guī)定以及信托文件的約定,履行信托產品估值的信息披露義務,在信托財產管理報告等文件中至少應當定期披露產品估值結果、估值政策及其重大變化;采用第三方估值機構估值結果的,還應陳述第三方機構的基本情況、估值數(shù)據的使用情況等。

《指引》還指出,在估計某項非標準化債權類資產的公允價值時,信托公司應從該債權的自身情況和市場環(huán)境出發(fā),充分考慮市場參與者在選擇估值方法時關注的各種因素,并結合自己的判斷,采用現(xiàn)金流折現(xiàn)法或其他有充足證據表明能夠準確估值的方法,并在可合理取得市場參與者假設的前提下選取適當?shù)氖袌鰯?shù)據作為估值參數(shù)。信托公司應當對各種估值方法形成的估值結果之間的差異進行分析,結合各種估值方法的適用條件、重要參數(shù)的選取依據、估值方法的運用過程等相關因素,綜合判斷后確定最合理的估值結果。

伴隨著我國金融業(yè)的發(fā)展壯大,資產規(guī)模達21.28萬億元的信托業(yè)如何實現(xiàn)轉型升級,成為業(yè)界關注的話題。按照資管新規(guī)的要求,資管產品需要進行凈值化管理。

《指引》明確,對非標準化債權類資產進行公允價值評估時,無論該非標準化債權類資產是否準備于近期轉讓,信托公司在計算公允價值時都應假定估值日發(fā)生了出售該非標準化債權類資產的交易,并以此假定交易的價格為基礎,計量該非標準化債權類資產的公允價值。

業(yè)內專家表示,隨著信托估值等一系列制度不斷完善,我國信托業(yè)將加快轉型發(fā)展。“信托行業(yè)要發(fā)揮比較優(yōu)勢,更多關注市場端。過去我們的業(yè)務以非標為主,隨著行業(yè)的轉型發(fā)展,資產方面要從非標業(yè)務向標準化業(yè)務轉變,信托行業(yè)與其他金融業(yè)態(tài)既有競爭又有合作,但合作大于競爭,要各自發(fā)揮比較優(yōu)勢來為資管行業(yè)作出更大貢獻。”山東信托總經理岳增光表示。

責任編輯:hnmd003

相關閱讀

-

2021年GDP突破110萬億元 宏觀調控穩(wěn)字當頭

GDP突破110萬億元,同比增長8 1%,兩年平均增長5 1%,隨著我國2021年經濟成績單的出爐,如何確保未來...

2022-01-19 -

2021年湖北進出口規(guī)模突破5300億元 創(chuàng)歷史新高

1月17日,省委宣傳部召開的新聞發(fā)布會透露,2021年湖北進出口規(guī)模突破5300億元,創(chuàng)歷史新高。據武漢海關...

2022-01-18 -

2021年歐盟保護主義抬頭 營商環(huán)境亟待重塑

中國是歐盟的第一大貿易伙伴,雙方經貿合作空間巨大,但歐盟的貿易保護主義正在對中歐貿易發(fā)展帶來挑戰(zhàn)...

2022-01-18 -

2022年春運開啟 節(jié)前客流相對集中“安全”“便捷”成主題

又到了一年一度的春運季。1月17日,為期40天的2022年春運正式開始,各航司、機場也忙碌起來。北京商報記...

2022-01-18

相關閱讀

-

菜鳥投資成立鄉(xiāng)村物流科技公司 注冊資本1000萬元人民幣

企查查APP顯示,1月18日,福建菜鳥鄉(xiāng)村物流科技有限公司成立,法定代表人為王海萍,注冊資本1000萬元人...

-

中央氣象臺發(fā)布大霧黃色預警 河南安徽局地能見度不足50米

中央氣象臺1月19日6時繼續(xù)發(fā)布大霧黃色預警:預計,19日早晨至上午,河南中東部、安徽中北部、湖北中南...

-

南方雨水今日繼續(xù)“調休” 明起中東部迎今年來最大范圍雨雪

昨天(1月18日),持續(xù)多日的南方強降雨終于停歇,浙江、安徽、湖北、湖南等多地轉為多云或晴的天氣,氣溫...

-

2022年最大范圍雨雪來襲 湖南氣象臺發(fā)布大霧、霾黃色預警

2022年最大范圍雨雪來襲 大霧+霾雙重預警?據中國天氣網消息,1月20日至24日,中東部今年以來最大范圍雨...

-

今年過年能回北京嗎?北京進京返京最新政策

北京進京返京最新政策 現(xiàn)在進出北京需要72小時后在做一次核酸?根據疫情防控形勢,進(返)京政策有所調整...

-

中興通訊股價上漲9.68% 通訊股票有哪些龍頭股

通訊概念股的龍頭股都有哪些?中興通訊000063:通訊龍頭,中興通訊在近30日股價上漲9 68%,最高價為34 ...

-

股票年報一般什么時候出 股票年報怎么看

股票年報怎么看?股票年報指的是公司的年度財務報表,股票年報主一般是上市公司年報每個會計年度結束之日...

-

國債是什么?購買國債有哪些優(yōu)點?

國債是國家以其信用為基礎,按照債的一般原則,通過向社會籌集資金所形成的債權債務關系。相信很多人對...

-

微信微粒貸額度怎樣提升 微粒貸利息高不高

微信自從推出了微粒貸以后,因為微粒貸的利息比較低,所以現(xiàn)在很多人都喜歡使用微粒貸,但是很多人都想...

-

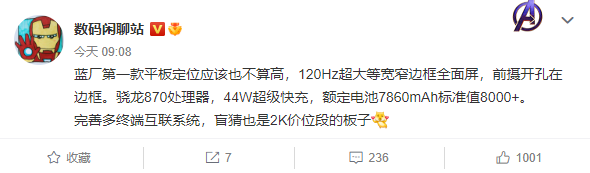

vivo首款平板核心參數(shù)曝光 將配備120Hz超大等寬窄邊框全面屏

1月19日消息,前不久,有消息稱,vivo首款平板電腦將于今年上半年發(fā)布,將搭載神U驍龍870。今日,據數(shù)碼...

-

上汽通用跨界正佳海洋世界 “神奇海洋家庭日”圓滿結束

上汽通用跨界正佳海洋世界“神奇海洋家庭日”圓滿結束1月9日,一場始于2021年12月25日、跨年跨界的親子...

-

愛馳考慮在歐洲本土生產汽車

愛馳考慮在歐洲本土生產汽車蓋世汽車訊據外媒報道,中國電動汽車制造商愛馳汽車的海外地區(qū)首席執(zhí)行官Ale...

-

金交行業(yè)整合快速推進,江蘇金聯(lián)金交獲批開業(yè)

日前,江蘇省地方金融監(jiān)督管理局官網披露《關于同意江蘇金聯(lián)金融資產交易中心有限公司開業(yè)的批復》,根...

-

摩托羅拉edge S30將在春節(jié)前推固件更新 優(yōu)化拍照體驗

今天,聯(lián)想集團中國區(qū)手機業(yè)務部總經理陳勁發(fā)文表示,摩托羅拉edge S30是目前2000左右價位段銷量最好的...

-

大眾和博世成立合資公司,提供電池設備解決方案

大眾和博世成立合資公司,提供電池設備解決方案歐洲電池廠的數(shù)量正在成倍增加,因此,整個行業(yè)對電池設...

-

集度汽車機器人概念車首度曝光 并正式發(fā)布品牌標志

集度汽車機器人概念車首度曝光并正式發(fā)布品牌標志2022年1月19日,集度公布了其汽車機器人概念車的部分產...

-

Nikola與Proterra簽訂電動卡車電池供應協(xié)議

Nikola與Proterra簽訂電動卡車電池供應協(xié)議Proterra將從下個季度開始向Nikola交付原型系統(tǒng),后者將從今...

-

三星SDI試產新圓柱形電池,可媲美特斯拉4680

三星SDI試產新圓柱形電池,可媲美特斯拉4680蓋世汽車訊據外媒報道,三星SDI開始了新一代車用圓柱形電池...

-

國際油價繼續(xù)上漲 今日國際油價最新消息

今日國際油價最新消息 國際油價上漲了多少?今天國際油價繼續(xù)上漲,這讓目前布倫特原油價格已經超過87美...

-

華康醫(yī)療新股申購 華康醫(yī)療新股發(fā)行價格是多少?

新股申購是穩(wěn)健投資者理想的投資選擇了,不少人都是喜歡參與打新的,所以不同新股的消息值得留意。就有...

-

實樸檢測今日申購 實樸檢測新股發(fā)行價格是多少?

新股申購本金安全,收益上也是很穩(wěn)定的,所以不少人都喜歡打新股,都想要從股市中獲取收益的。今日有兩...

-

SK海力士將推更快的HBM3內存 帶寬提升到896GB/s

2022年的ISSCC國際固態(tài)電路大會(國際三大半導體頂級會議之一)將于2月24日舉行,廠商會在這次大會上展示...

-

官方確認FF 91量產時間:今年夏天將正式量產

看起來賈躍亭真的要遵守約定,在之前規(guī)定的時間內開始量產FF 91了,你期待嗎?1月18日晚間,法拉第未來...

-

iPhone SE 3或在明年3月份發(fā)布 上手機模有劉海

最近不少消息指出,蘋果預計3月或者4月份舉辦的春季發(fā)布會上,將推出iPhone SE 3、iPad Air 5等產品...

-

三星發(fā)布Exynos 2200旗艦處理器 采用三星4nm工藝制程

1月19日消息,三星昨天正式發(fā)布了Exynos 2200旗艦處理器,這顆芯片集成了基于AMD RDNA2打造的Xclipse...

-

蘋果成2021年全球手機銷量冠軍 手機出貨量占比達22%

得益于iPhone 13的功勞,蘋果成為了2021年全球手機銷量冠軍。數(shù)據研究機構Canalys發(fā)布的最新報告顯示,...

-

OPPO Find X5系列曝光 高配版新發(fā)陶瓷白配色

1月19日消息,博主@熊貓很禿然爆料,OPPO Find X5系列高配版有陶瓷白配色,配備了12GB內存、512GB存儲...

-

造型依然經典/三種車身結構 全新BJ212更多信息

造型依然經典 三種車身結構全新BJ212更多信息1月18日,全新BJ212的詳細參數(shù)公布,新車將推出三種車身形...

-

股東因特斯拉與SolarCity交易起訴馬斯克 要求返還130億美元

股東因特斯拉與SolarCity交易起訴馬斯克要求返還130億美元股東律師表示:“本案的核心在于馬斯克慫恿董...

-

威馬汽車鎖電引發(fā)眾怒 173名車主已聯(lián)名發(fā)送律師函

威馬汽車鎖電引發(fā)眾怒173名車主已聯(lián)名發(fā)送律師函2021年1月19日,蓋世汽車從紅星新聞了解到,威馬汽車鎖...

-

陳建銘董事長親自指揮安排,三盛沈陽頤景御園本月圓滿交付

2021年,三盛宏業(yè)與藍城集團一流品牌攜手合作,由藍城集團提供項目代建服務,依托現(xiàn)有龐大資源體系重新...

-

688223晶科能源中簽號公布 晶科能源是做什么的

新股上市已經不是什么新鮮事了,不少人都想要了解到一些新股申購,中簽收益等情況了。今日有新股公布中...

-

美股三大指數(shù)全線收跌 美股行情走勢

炒股的人都會留意不同股票的漲跌情況了,參與美股交易的人有很多,但是美股的行情也會受到多種因素影響...

-

新車買保險大概需要多少錢?新車買保險注意事項

隨著買車的人增多,購買車險是少不了的,不同的車險保障上是有多不同的,根據自己的實際情況選擇車險很...

-

中郵人壽是國企嗎?中郵人壽主要業(yè)務有哪些?

現(xiàn)在大家對保險的意識越來越強,都會購買一份保險給自己或家人,所以都會去了解各大保險公司的信息。相...

-

公積金能提取嗎?公積金提取條件和提取流程有哪些?

對于住房公積金的知識,其實很多職工都不清楚的。每個月繳費之后,賬戶里面有余額,是可以申請貸款買房...

-

國寶驚現(xiàn)十堰城區(qū) 三級野保部門聯(lián)手救出國寶羚牛

十堰市鄖陽區(qū)茶店鎮(zhèn)工業(yè)園區(qū),竟然出現(xiàn)一頭三四百公斤重的野生動物六不像!它先是藏在工地的地下室,后來...

-

福建多地出臺汽車消費補貼政策 全鏈條促進汽車消費市場發(fā)展

為促進春節(jié)期間汽車消費,福建省商務廳統(tǒng)籌安排資金下達各地,支持和引導各地舉辦各類汽車展覽展銷、汽...

-

氫燃料電池汽車賽道加速發(fā)展 2025年前后或迎來第一拐點

在剛剛過去的2021年,行業(yè)對氫燃料電池汽車的探索已走過第20個年頭。日前,以氫能廿年燃動未來為主題的2...

-

政策扶持構建完整商業(yè)閉環(huán) 租賃行業(yè)2.0模式已開啟

近年來,在租購并舉的住房制度下,租賃住房建設成為房地產開發(fā)的新熱點,受到政策、市場、金融多方面的...

-

復星保德信人壽啟動增資計劃 已累計虧損超13億元

保險業(yè)猛將賴軍掌舵不足一月,復星保德信人壽保險有限公司(以下簡稱復星保德信人壽)便開啟了增資計劃,1...

-

長威科技沖A接連失敗 年內6家公司倒在注冊階段

長威信息科技發(fā)展股份有限公司(以下簡稱長威科技)沖A失敗。1月18日晚間,證監(jiān)會官網發(fā)布的公告顯示,由...

-

五個交易日收獲5連板 金時科技股價上演“地天板”

1月18日午后,金時科技(002951)股價一度封死跌停板。不過,公司股價于13點35分發(fā)生了神奇逆轉,股價從跌...

-

微軟計劃出資687億美元收購動視暴雪 將成世界收入第三高游戲公司

1月18日,微軟公司發(fā)布聲明稱,公司將以95美元 股的價格全現(xiàn)金收購動視暴雪(Activision Blizzard),交...

-

自媒體怎么賺錢 自媒體沒有賺到錢原因

如今,社會上越來越多的人開始了解自媒體,通過自媒體賺了很多錢,但是自媒體是如何賺錢的呢?下面讓我們...

-

女生學什么專業(yè)吃香 適合女生學的專業(yè)有哪些

現(xiàn)在可以就業(yè)的專業(yè)可算是數(shù)之不盡了,但是很多剛畢業(yè)的學生不知道要讀什么專業(yè),這讓她們非常迷茫,那...

-

打新股有什么風險 新股破發(fā)什么意思

新股開始采用市值申購,中簽后繳款的規(guī)則,相信不少投資者,應該都會知道這個問題的,畢竟打新股的投資...

-

股票漲停什么意思 益客食品上市如何?

越來越多的人參與炒股了,股票的漲跌會受到多種因素影響,大家都想要看到股市行情向好的。那么,漲停的...

-

在酒店空間內營造冰雪氛圍,東北首家ZMAX HOTELS盛大開業(yè)

近日,ZMAX品牌旗下設計型酒店品牌ZMAX HOTELS正式落子長春。新開業(yè)的ZMAX HOTELS·長春人民廣場吉大...

-

邁威生物正式上市 證券代碼688062

炒股的人肯定希望看到股票上漲的,尤其是新股上市是股市中的熱點了,今日有不少新股上市,邁威生物就是...

-

滬江材料昨日上市 滬江材料發(fā)行價格是多少?

今日有多只新股上市,滬江材料就是其中之一,大家都想要了解到一些新股上市首日的漲幅了,所以,滬江材...

-

在京門店全部關閉 錢大媽現(xiàn)狂奔后遺癥

社區(qū)、生鮮、零售,每個行業(yè)進行著競爭與廝殺,錢大媽全占了3樣。1月18日,北京商報記者從一位錢大媽加...

-

首批明星基金經理四季報“出爐” 在管產品重倉煤炭、能源個股

在近日陸續(xù)披露的公募基金2021年四季度報告中,開始出現(xiàn)明星基金經理的身影。1月18日,中庚基金披露旗下...

-

新股破發(fā)時有發(fā)生 A股已步入差異化打新時代

現(xiàn)如今的新股,破發(fā)時有發(fā)生,相比之下,上漲的新股依然占多數(shù),從概率上來說,不應該徹底放棄打新,而...

-

快檢快出 北京核酸檢測力爭6小時內反饋檢測結果

1月17日-18日15時,北京新增2例本土新冠肺炎確診病例和1例核酸檢測陽性者。新一輪疫情再現(xiàn),疊加春運期...

-

因“金銀花”商標被起訴1200萬元 商標維權過猶不及

一場從舌尖上開始的商標維權風暴正在擴大。最近,圍繞金銀花商標問題,江西省保健與消毒產品行業(yè)協(xié)會叫...

-

銀行發(fā)行同業(yè)存單熱情不減 有銀行備案額度漲超300%

2022年伊始,為補充資本,已有多家銀行陸續(xù)披露同業(yè)存單發(fā)行計劃。1月18日,北京商報記者統(tǒng)計發(fā)現(xiàn),開年...

-

電動機故障頻發(fā),奔馳EQC車主:40多萬買了個LOGO

電動機故障頻發(fā),奔馳EQC車主:40多萬買了個LOGO來源:奔馳在燃油車時代,奔馳歷經百年成為汽車界的品質...

-

全新SUV等多款新車布局 起亞開啟中國發(fā)展新階段

全新SUV等多款新車布局起亞開啟中國發(fā)展新階段起亞今年將加速在華發(fā)展,從品牌到產品都將有一個新的跨越...

-

福特與ADT成立合資企業(yè) 開發(fā)車輛安全系統(tǒng)

福特與ADT成立合資企業(yè)開發(fā)車輛安全系統(tǒng)福特對Canopy的投資金額為6,300萬美元,持股比例為60%;ADT投資...

-

旅企多舉措深挖本地客群“過年” 親子游產品受青睞

春節(jié)將至,各旅企也都紛紛推出了各種過節(jié)產品。1月18日,北京商報記者了解到,受疫情影響,旅行社的產品...

-

《開端》掀起觀劇熱潮 小制作的新可能

2022剛一開年,一部以時間循環(huán)為主題的國產劇《開端》便掀起了觀劇熱潮。據燈塔專業(yè)版顯示,《開端》開...

-

人民幣貶值有什么影響 人民幣貶值利好哪些板塊

匯率作為一個觀察經濟趨勢、國際局勢變化的窗口,值得企業(yè)和個人投資者關注。對于一些朋友來說,人民幣...

-

ETF基金是什么 ETF基金和股票哪個收益高

ETF基金一般指交易型開放式指數(shù)基金,而ETF基金也一直和股票進行比較,兩者可謂都是高風險,高收益的理...

-

創(chuàng)業(yè)板是什么 創(chuàng)業(yè)板退市了還可以上市嗎

創(chuàng)業(yè)板又稱二板市場即第二股票交易市場,一般來說,一旦創(chuàng)業(yè)板的股票也是和普通股票一樣,觸碰了退市的...

-

曝正邦科技借員工名義搞“養(yǎng)殖貸” 正邦科技回應傳聞

公開簡介顯示,正邦科技全稱是江西正邦科技股份有限公司,是農業(yè)產業(yè)化國家重點龍頭企業(yè)。近日,網傳正...

-

臺21轉債將上市交易 臺21轉債上市首日預估價多少?

臺21轉債,于2021年12月29日開啟申購,正股為臺華新材,總額為6億元。據最新消息,臺21轉債將于2022年1...

-

佩蒂股份7.2億可轉債將掛牌交易 債券代碼123133

據佩蒂股份最新公告,該公司7 2億元可轉換公司債券將于2022年1月21日起在深交所掛牌交易,債券簡稱佩蒂...

-

女人做什么能賺錢 女人創(chuàng)業(yè)做什么最吃香

現(xiàn)在生活節(jié)奏很快,女性往往面臨更大的職場壓力,尤其是因為年齡原因,在職場上會被排擠。對于女性來說...

-

叮咚買菜銷售不合格鳊魚被罰超38萬 事情原委是怎樣的?

新冠疫情催生了許多的生鮮電商,而叮咚買菜就是其中一家,這種生鮮電商的買菜模式非常方便,手機下單就...

-

微軟擬687億美元收購動視暴雪 暴雪公司是做什么的

動視暴雪是游戲開發(fā)商。據最新消息,微軟擬以全現(xiàn)金交易方式收購動視暴雪,交易總金額高達687億美元。不...

-

資金不足大舉投資跨界 尚緯股份(603333.SH)負債率七連升

無技術、無人才、無資金,A股現(xiàn)三無跨界。1月16日晚間,尚緯股份(603333 SH)發(fā)布公告稱,公司已與相關...

-

東鵬飲料扣非凈利預增超30% 破局產品單一布局即飲咖啡

一直被詬病產品結構單一的東鵬飲料,大力進軍即飲咖啡,其業(yè)績增長的趨勢能否持續(xù)也受到外界關注。1月17...

-

城市轉債將于1月21日開啟申購 城市轉債是哪家上市公司的

據最新消息,城市轉債將于1月21日開啟申購,規(guī)模為4 6億元,債券代碼為123136。不少投資者很是好奇,城...

-

21家博物館參與支付寶集五福活動 支付寶要帶動NFT全民狂歡?

集五福是支付寶春節(jié)的傳統(tǒng)活動,7年來五福玩什么、怎么玩往往會透露出支付寶母公司螞蟻集團的業(yè)務重點。...

-

體量“大”動能“新” 武漢199個重大項目集中開工

昨日,武漢市一季度重大項目集中開工主會場在武漢經開區(qū)東風高端新能源越野車項目現(xiàn)場舉行。極目新聞記...

-

藍籌股走強利好指數(shù) 題材板塊分化加大

周二,滬深A股翻紅,不過主板與創(chuàng)業(yè)板出現(xiàn)較大分化,藍籌股表現(xiàn)搶眼,而高位題材股大跌。藍籌股走強利好...

-

航空運輸板塊漲幅居前 吉祥航空漲逾5%

日前,各大航空公司披露了2021年12月運營數(shù)據。因零散疫情擾動持續(xù),12月國內航空旅客吞吐量、港口貨運...

-

小鵬超充貫通全國337城 累計上線品牌超充站813座

小鵬汽車正式宣布小鵬超充貫通全國337城,成為行業(yè)首個貫通全國337城的充電車企。在全國337城中包含怒江...

-

中國石化在湖北恩施發(fā)現(xiàn)超千億方頁巖氣 已連續(xù)試采生產20天

1月18日,記者從中國石化新聞辦獲悉,中國石化江漢油田部署在湖北省恩施州利川紅星地區(qū)的頁巖氣預探井紅...

-

湖北今年將新改建農村公路1萬公里 加快推進新能源和清潔能源應用

昨日,極目新聞記者從2022年全省交通運輸工作會上獲悉,今年,全省計劃完成公路水路交通固定資產投資120...

-

寧德時代正式入局換電市場 換電市場或將迎來破局

換電風起,寧王入局。1月18日,寧德時代全資子公司時代電服推出換電服務品牌EVOGO及組合換電整體解決方...

-

2021年GDP突破110萬億元 宏觀調控穩(wěn)字當頭

GDP突破110萬億元,同比增長8 1%,兩年平均增長5 1%,隨著我國2021年經濟成績單的出爐,如何確保未來...

-

央行:房地產市場回歸常態(tài) 降準仍有一定空間

近期,房地產銷售、購地、融資等行為已逐步回歸常態(tài)當前金融機構平均存款準備金率水平都不高,下一步進...

-

喜迎新春 智庫直播春節(jié)特別活動來襲

2021年,智庫直播為眾多投資者持續(xù)提供新鮮有料的財經資訊及投資干貨,此外還致力于推陳出新,上線了真人出...

-

年度盤點:2021綠維文旅十大事件

2021年,是我們繼續(xù)抗擊新冠,保業(yè)績、求發(fā)展的一年,2021年,我們文旅行業(yè)從業(yè)者砥礪前行,越挫越勇,...

-

2021年湖北進出口規(guī)模突破5300億元 創(chuàng)歷史新高

1月17日,省委宣傳部召開的新聞發(fā)布會透露,2021年湖北進出口規(guī)模突破5300億元,創(chuàng)歷史新高。據武漢海關...

-

現(xiàn)代汽車2021年電動車銷量破16萬輛,增44%

現(xiàn)代汽車2021年電動車銷量破16萬輛,增44%2021年,現(xiàn)代純電動車銷量達120,523輛,同比增長20%;插電式混...

-

銀行網點新春攬儲聲勢變小 部分活動轉移至線上

以往臨近新春,銀行網點開門紅好不熱鬧。極目新聞記者近日發(fā)現(xiàn),今年各家銀行網點攬儲聲勢小了不少,拉...

-

普及率低更換模式困難 App適老化改造不能只做個樣子

從2021年開始,國家相關部門陸續(xù)出臺多項政策,推動手機App適老化改造,金融、購物、聊天、打車、新聞等...

-

2021年歐盟保護主義抬頭 營商環(huán)境亟待重塑

中國是歐盟的第一大貿易伙伴,雙方經貿合作空間巨大,但歐盟的貿易保護主義正在對中歐貿易發(fā)展帶來挑戰(zhàn)...

-

啤酒市場千元價格帶較量 高端化急需破局

啤酒高端化升級,價格帶上移成為明顯信號。繼去年華潤啤酒推出高端啤酒醴以后,青島啤酒、百威啤酒近日...

-

機場春運客流預超去年三成 航司新增加密多條航線

昨日是2022年春運首日,一年一度的春運大幕拉開。極目新聞記者在武漢天河機場看到,所有旅客進入航站樓...

-

大妖股九安醫(yī)療熄火 午后股價觸及跌停

在連續(xù)多次發(fā)布風險警示函之后,大妖股九安醫(yī)療終于熄火了。1月18日,九安醫(yī)療高開低走,最高漲至88 88...

-

滬深兩市股指分化 基建板塊強勢反彈

1月18日,滬深兩市股指分化,滬指走勢較強。截至收盤,滬指漲0 8%,深證成指漲0 19%,創(chuàng)業(yè)板指跌0 82...

-

順延業(yè)績承諾期限 安車檢測(300572)收關注函

在披露了擬將沂南永安及蒙陰蒙城兩家標的公司的業(yè)績承諾期順延一年的決議后,安車檢測(300572)1月17日收...

-

三星Galaxy Tab S8高清渲染圖曝光 正面屏幕實現(xiàn)四邊等寬

近日,有外媒進一步曬出了據稱是三星Galaxy Tab S8的高清渲染圖。據外媒最新發(fā)布的渲染圖顯示,與此前...

-

比亞迪、中國一汽投資成立新公司 經營范圍包含動力電池開發(fā)

企查查APP顯示,1月15日,一汽弗迪新能源科技有限公司成立,法定代表人為武瑞甲,注冊資本10億元人民幣...

-

三星 Exynos 2200旗艦處理器正式發(fā)布 支持8K分辨率

今日,三星宣布推出全新高端移動處理器 Exynos 2200。這是一款全新設計的移動處理器,采用 4 納米極...

-

微商賣什么比較好 微商怎么找客源人脈

微商是指通過微信開展移動電商的企業(yè)商人,隨著網絡科技的發(fā)展,微商的火爆也一直持續(xù),很多人加入微商...

閱讀排行

精彩推送

- 菜鳥投資成立鄉(xiāng)村物流科技公司 ...

- 中央氣象臺發(fā)布大霧黃色預警 河...

- 南方雨水今日繼續(xù)“調休” 明起...

- 2022年最大范圍雨雪來襲 湖南...

- 今年過年能回北京嗎?北京進京返...

- 中興通訊股價上漲9.68% 通訊股...

- 股票年報一般什么時候出 股票年...

- 國債是什么?購買國債有哪些優(yōu)點?

- 微信微粒貸額度怎樣提升 微粒貸...

- vivo首款平板核心參數(shù)曝光 將配...

- 上汽通用跨界正佳海洋世界 “神...

- 愛馳考慮在歐洲本土生產汽車

- 金交行業(yè)整合快速推進,江蘇金聯(lián)...

- 摩托羅拉edge S30將在春節(jié)前推...

- 大眾和博世成立合資公司,提供電...

- 集度汽車機器人概念車首度曝光 ...

- Nikola與Proterra簽訂電動卡車電...

- 三星SDI試產新圓柱形電池,可媲...

- 國際油價繼續(xù)上漲 今日國際油價...

- 華康醫(yī)療新股申購 華康醫(yī)療新股...

- 實樸檢測今日申購 實樸檢測新股...

- SK海力士將推更快的HBM3內存 帶...

- 官方確認FF 91量產時間:今年夏...

- iPhone SE 3或在明年3月份發(fā)布...

- 三星發(fā)布Exynos 2200旗艦處理器...

- 蘋果成2021年全球手機銷量冠軍 ...

- OPPO Find X5系列曝光 高配版...

- 造型依然經典/三種車身結構 全...

- 股東因特斯拉與SolarCity交易起...

- 威馬汽車鎖電引發(fā)眾怒 173名車...

- 陳建銘董事長親自指揮安排,三盛...

- 688223晶科能源中簽號公布 晶科...

- 美股三大指數(shù)全線收跌 美股行情走勢

- 新車買保險大概需要多少錢?新車...

- 中郵人壽是國企嗎?中郵人壽主要...

- 公積金能提取嗎?公積金提取條件...

- 國寶驚現(xiàn)十堰城區(qū) 三級野保部門...

- 福建多地出臺汽車消費補貼政策 ...

- 氫燃料電池汽車賽道加速發(fā)展 20...

- 政策扶持構建完整商業(yè)閉環(huán) 租賃...

- 復星保德信人壽啟動增資計劃 已...

- 長威科技沖A接連失敗 年內6家公...

- 五個交易日收獲5連板 金時科技...

- 微軟計劃出資687億美元收購動視...

- 自媒體怎么賺錢 自媒體沒有賺到...

- 女生學什么專業(yè)吃香 適合女生學...

- 打新股有什么風險 新股破發(fā)什么意思

- 股票漲停什么意思 益客食品上市...

- 在酒店空間內營造冰雪氛圍,東北...

- 邁威生物正式上市 證券代碼688062

- 滬江材料昨日上市 滬江材料發(fā)行...

- 在京門店全部關閉 錢大媽現(xiàn)狂奔...

- 首批明星基金經理四季報“出爐”...

- 新股破發(fā)時有發(fā)生 A股已步入差...

- 快檢快出 北京核酸檢測力爭6小...

- 因“金銀花”商標被起訴1200萬元...

- 銀行發(fā)行同業(yè)存單熱情不減 有銀...

- 電動機故障頻發(fā),奔馳EQC車主:4...

- 全新SUV等多款新車布局 起亞開...

- 福特與ADT成立合資企業(yè) 開發(fā)車...

- 旅企多舉措深挖本地客群“過年”...

- 《開端》掀起觀劇熱潮 小制作的...

- 人民幣貶值有什么影響 人民幣貶...

- ETF基金是什么 ETF基金和股票哪...

- 創(chuàng)業(yè)板是什么 創(chuàng)業(yè)板退市了還可...

- 曝正邦科技借員工名義搞“養(yǎng)殖貸...

- 臺21轉債將上市交易 臺21轉債上...

- 佩蒂股份7.2億可轉債將掛牌交易...

- 女人做什么能賺錢 女人創(chuàng)業(yè)做什...

- 叮咚買菜銷售不合格鳊魚被罰超38...

- 微軟擬687億美元收購動視暴雪 ...

- 資金不足大舉投資跨界 尚緯股份...

- 東鵬飲料扣非凈利預增超30% 破...

- 城市轉債將于1月21日開啟申購 ...

- 21家博物館參與支付寶集五福活動...

- 體量“大”動能“新” 武漢199...

- 藍籌股走強利好指數(shù) 題材板塊分...

- 航空運輸板塊漲幅居前 吉祥航空...

- 小鵬超充貫通全國337城 累計上...

- 中國石化在湖北恩施發(fā)現(xiàn)超千億方...

- 湖北今年將新改建農村公路1萬公...

- 寧德時代正式入局換電市場 換電...

- 2021年GDP突破110萬億元 宏觀調...

- 央行:房地產市場回歸常態(tài) 降準...

- 喜迎新春 智庫直播春節(jié)特別活動來襲

- 年度盤點:2021綠維文旅十大事件

- 2021年湖北進出口規(guī)模突破5300億...

- 現(xiàn)代汽車2021年電動車銷量破16萬...

- 銀行網點新春攬儲聲勢變小 部分...

- 普及率低更換模式困難 App適老...

- 2021年歐盟保護主義抬頭 營商環(huán)...

- 啤酒市場千元價格帶較量 高端化...

- 機場春運客流預超去年三成 航司...

- 大妖股九安醫(yī)療熄火 午后股價觸...

- 滬深兩市股指分化 基建板塊強勢反彈

- 順延業(yè)績承諾期限 安車檢測(30...

- 三星Galaxy Tab S8高清渲染圖...

- 比亞迪、中國一汽投資成立新公司...

- 三星 Exynos 2200旗艦處理器正...

- 微商賣什么比較好 微商怎么找客...